Преимущества и недостатки банкротства физического лица

Люди, которые находятся в долговой яме, часто задумываются о целесообразности банкротства: выгодно ли это, какие последствия влечет за собой процедура, есть ли плюсы и минусы, подходит ли банкротство в конкретной ситуации. Мы ответим на все эти и многие другие вопросы, а также рассмотрим преимущества профессионального юридического сопровождения.

Стоит ли подавать на банкротство?

Универсального ответа на этот вопрос не существует. То, что для одного человека окажется невыгодным, для другого станет настоящим спасением. Существуют определенные особенности и нюансы процедуры, которые необходимо оценить с точки зрения своей личной ситуации. Только такой подход позволит решить, действительно ли банкротство – оптимальный выход из положения.

Слепо верить агрессивной рекламе в интернете, в которой вам обещают чуть ли не бесплатно обнулить кредитку и списать другие долги до нуля, не следует. Также не нужно верить рекламе, в которой банкротство представляет собой быструю и легкую процедуру.

Банкротство физических лиц – сложная юридическая процедура, которая проходит в судебном порядке. Для участия в ней юристы должны изучить огромный объем материала: на обучение уходит несколько лет. Процедура банкротства сложная: если бы это было не так, то должников в нашей стране не существовало бы – все они успешно списали бы свои задолженности. Также процедура занимает минимум несколько месяцев, имеет как преимущества, так и недостатки.

Банкротство физического лица: законодательные нормы и положения

Перед тем как рассмотреть плюсы и минусы процедуры, необходимо разобрать ряд ее юридических особенностей.

Федеральный закон о банкротстве физлиц выделяет два вида процедуры:

- банкротство физического лица;

- банкротство индивидуального предпринимателя.

Если вы физическое лицо, которое работает по найму, то для вас окажутся несущественными те преимущества, которые оценит предприниматель.

Помимо этого, в законе о банкротстве физлиц непосредственно банкротство не влечет за собой гарантированное списание долгов. Вас могут объявить банкротом, однако долги за вами останутся. Чтобы не столкнуться с такой проблемой, необходимо объективно оценить свое положение, а лучше – проконсультироваться с профессиональным юристом.

Как проводится банкротство физического лица

Процедура, как списать долги, включает следующие шаги:

1. Должник обращается в суд с заявлением с просьбой признать себя банкротом.

2. Суд рассматривает конкретную жизненную ситуацию и принимает решение о том, обоснована ли просьба заявителя. Если да, то человека признают банкротом.

3. Далее суд проводит одну из двух процедур – продажа имущества человека или реструктуризация его задолженности. Выбор зависит от конкретных обстоятельств дела. В ходе реализации имущества происходит аннулирование долгов. В ходе реструктуризации задолженности человек получает возможность выплатить долги в течение трех лет на более выгодных для себя условиях. Общая переплата составит всего 7%. Суд рассчитает платежи таким образом, чтобы у человека, в зависимости от суммы дохода, оставались деньги на проживание и пропитание, исходя из расчета регионального ПМ на должника и на его детей младше 18 лет.

Таким образом, списание кредитов возможно только после реализации имущества. А во многих рекламных объявлениях делается акцент именно на эту часть процедуры. В то же время каждая новая ситуация требует индивидуального подхода: юристу важно сделать так, чтобы суд выбрал этот вариант. Ведь человека могут признать банкротом, но долги не списать. В результате ему придется сталкиваться с последствиями процедуры банкротства, погашать все свои долги и одновременно оплатить судебные издержки, юридическое сопровождение.

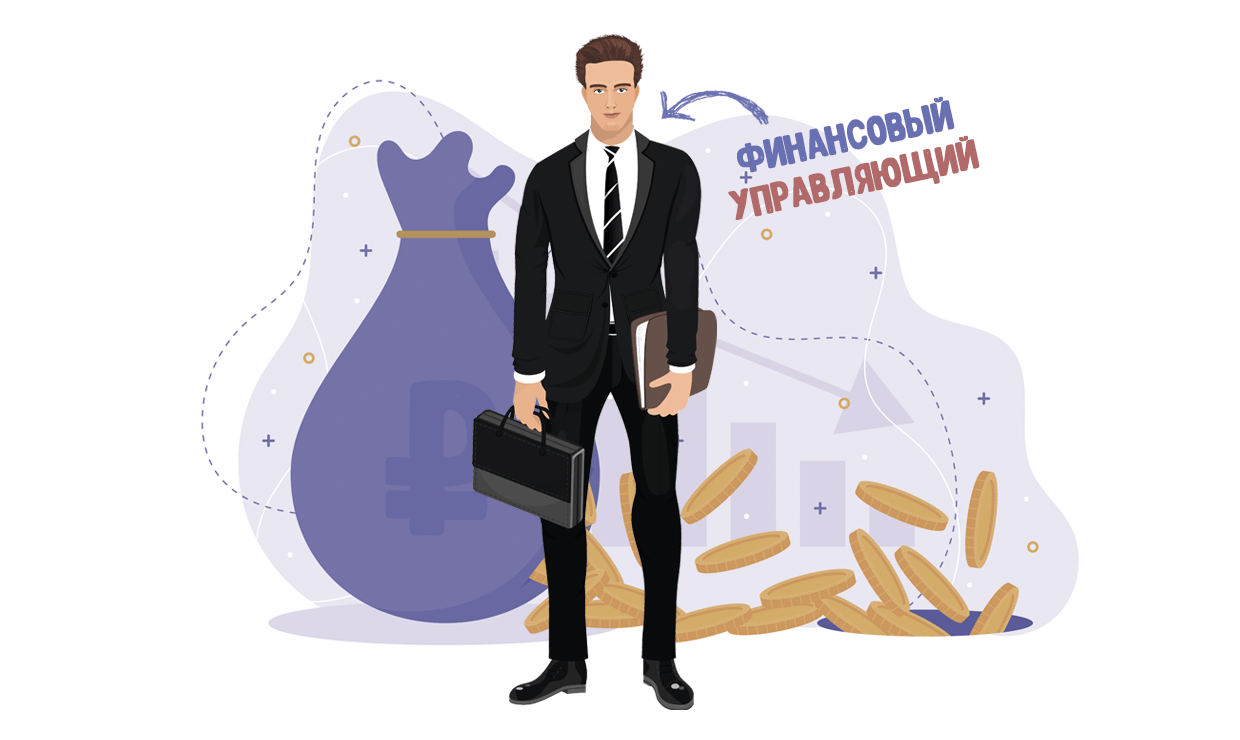

Выше приведена упрощенная схема процедуры. Так, в ней не описаны услуги финансового управляющего, который возьмет на себя контроль над финансами должника.

Оптимальный вариант для должника-физлица – процедура реализации имущества. Именно этого варианта пытаются добиться юристы для клиентов, ведь полное списание кредитов выгоднее реструктуризации.

В то же время и сами суды редко прибегают к реструктуризации долгов. Основная причина – в том, что официального дохода должника недостаточно для выплаты всех долгов за ограниченный период времени в 3 года. Реструктуризация – это лишь временная «передышка», а процедура реализации имущества позволяет действительно снизить все свои кредиты до нуля.

Недостатки банкротства физических лиц

В первую очередь стоит упомянуть негативные факторы процедуры, иначе все будет выглядеть так, словно мы завлекаем вас преимуществами банкротства.

К недостаткам банкротства относятся ограничения, с которыми должник столкнется во время процедуры и после ее окончания.

Ограничения, которые действуют на период проведения процедуры банкротства:

- во время проведения процедуры банкротства (то есть реализации имущества клиента) человек не сможет распоряжаться своими доходами, сбережениями, имуществом. Ответственность за материальную сторону жизни будет нести его финансовый управляющий;

- финансовый управляющий занимается продажей собственности клиента в ходе проведения торгов;

- до тех пор пока процедура банкротства не подошла к концу, суд может запретить должнику покидать пределы России;

- на период процедуры должнику запрещено регистрировать банковские счета, открывать новые депозиты, а также участвовать в сделках с имуществом – покупать и продавать недвижимость, автомобиль, ценные бумаги;

- банкротство – не бесплатная процедура. Есть обязательные платежи, например, взносы на депозит арбитражного суда, оплата услуг финансового управляющего. Также потребуется оплатить стоимость юридического сопровождения. Минимальная стоимость процедуры начинается примерно со 120 тыс. рублей;

- банкротство – продолжительная процедура. В среднем она занимает 8-9 месяцев. Сроки установлены в законодательном порядке, и ускорить процедуру не получится. В течение этого времени будут действовать все ограничения, которые указаны выше: запрет на сделки с имуществом, на выезд за границу и т. д.

- Есть еще один существенный недостаток. Существуют задолженности, которые не списываются через процедуру банкротства физлица. К ним относятся, например, долги по алиментам.

- Ограничения, которые вступают в силу после проведения процедуры банкротства:

- в течение 12 месяцев после объявления человека банкротом он не сможет регистрироваться в качестве ИП;

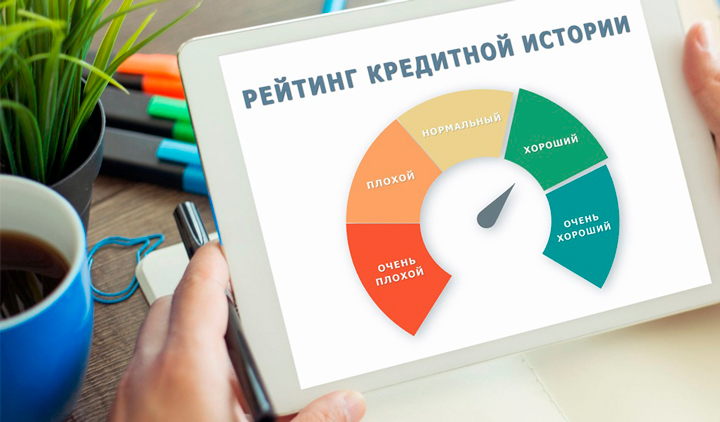

- в течение дальнейших пяти лет человек должен сообщать банкам и другим финучреждениям о своем статусе банкрота, если он планирует оформить новый кредит или заем;

- в течение дальнейших трех лет человек не сможет участвовать в управлении юрлицом, если проводилась процедура банкротства в качестве физлица;

- в течение дальнейших 10 лет банкрот не сможет принимать участие в управлении кредитной компанией;

- в течение дальнейших 5 лет человек не сможет подавать повторное заявление на признание себя банкротом;

- в течение дальнейших 5 лет человек не сможет работать в органах управления в финучреждениях. К таким учреждениям причисляются УК инвестиционных фондов, негосударственный ПФ, страховая компания, ПИФ, МФО.

Многие из вышеуказанных ограничений для обычного человека неактуальны. Если гражданин уже долгое время жил на грани нищеты, безуспешно пытаясь справиться с погашением всех долгов, то невозможность управлять банком, негосударственным ПФ ил МФО для него не имеет никакого значения. Главное – выбраться из долговой ямы, обеспечив себе и своим близким достойный уровень жизни. Тем не менее все последствия и ограничения необходимо принимать во внимание.

Итак, банкротство физического лица – сложная, продолжительная и дорогостоящая процедура, на время проведения которой и после ее окончания человек столкнется со множеством последствий. Многие из этих последствий будут длиться долгое время. Все недостатки, ограничения и последствия необходимо учитывать тем, кто только присматривается к этой процедуре и «примеряет» ее на себя.

Также желательно ознакомиться с отзывами физических лиц, которые на своем опыте знают, что такое банкротство и к каким последствиям оно приводит.

Преимущества банкротства физлица

Несмотря на множество недостатков и ограничений, процедуру банкротства физлица выбирают многие люди. Для них преимущества процедуры намного перевешивают все ее недостатки. Банкротство влечет за собой определенные юридические и фактические возможности, позволяет изменить правовой статус человека в лучшую сторону.

Основное преимущество банкротства – это освобождение человека от долговых обязательств. Именно ради этого люди инициируют данную процедуру. Если у человека несколько кредитов, займов, кредитных карт, и весь его личный/семейный доход уходит на выплату задолженностей, причем ее размер ввиду начисляемых процентов почти не изменяется, то единственный выход из ситуации – банкротство.

Во время проведения процедуры банкротства выделяются такие преимущества:

- не нужно каждый месяц продолжать платить по долгам. Вы вздохнете свободно, отдохнете и сможете начать планировать жизнь с чистого листа;

- нет необходимости взаимодействовать с банками, сотрудниками МФО и коллекторами. Когда начинается процедура банкротства, все эти лица должны взаимодействовать с финансовым управляющим, а не с вами;

- каждый месяц финансовый управляющий будет перечислять вам и вашей семье средства на проживание и питание. Сумма перечисляемых средств – один прожиточный минимум по региону вашего проживания. На такую сумму не разгуляешься, однако потерпеть можно, ведь всего через несколько месяцев вы полностью освободитесь от всех задолженностей и существенно улучшите свое материальное положение;

- часть имущества останется с вами – его реализация недопустима. К такому имуществу относится единственное жилье должника;

- задолженность физического лица замораживается. Проценты, штрафы, пени и неустойки больше не начисляются. Это приводит к тому, что долг перестает увеличиваться;

- исполнительные производства в отношении вас приостанавливаются или полностью прекращаются. Это актуально для тех людей, которые уже участвовали в судебных заседаниях с кредиторами, после чего сотрудники ФССП стали списывать с них долги. Если на вас заведено исполнительное производство, то с момента признания вас банкротом его прекратят. То же самое относится к запретам, ограничениям и арестам имущества, которые были наложены сотрудниками ФССП по просьбам кредиторов. Арест с банковских счетов будет снят, а вы сможете выезжать за границу;

- судебные дела о задолженностях, которые велись в отношении вас, будут объединены с процедурой банкротства. Это актуально для тех людей, в отношении которых банки, МФО и прочие финансовые учреждения ведут судебные дела. Общая сумма задолженности человека будет анализироваться в ходе одного дела. Кредиторы смогут предъявлять новые требования к должнику исключительно в рамках данной процедуры. Как результат, жизнь должника сильно упрощается.

- После того как процедура банкротства завершена, а долги списаны, вас ожидают такие положительные изменения в жизни:

- вы вновь получаете полный контроль над своими финансами;

- вам не придется скрывать доходы. Вы сможете официально трудоустраиваться, вас не привлекут к ответственности за уклонение от уплаты налогов;

- вы вновь сможете участвовать в сделках с движимым и недвижимым имуществом – например, покупать и продавать жилье, автомобили. Вы полностью восстановите свои гражданские юридические права, все ранее действовавшие ограничения будут сняты;

- по истечении нескольких года вы получите возможность зарегистрироваться в качестве ИП и начать собственное дело;

- если у вас возникнут финансовые проблемы, вы вновь сможете обратиться в банк с просьбой предоставить кредит. Главное – проинформировать финансовую организацию о том, что вы проходили процедуру банкротства. Хотя вероятность одобрения заявки будет ниже, она все равно есть. Многие кредиторы лояльно относятся к тому, что в прошлом человек проходил процедуру банкротства, особенно если на текущий момент у него высокая официальная зарплата, есть созаемщики и поручители.

Преимущества профессионального юридического сопровождения

Обычный человек не обладает таким объемом знаний и опыта, которые есть у профессиональных юристов, участвующих в процедурах банкротства физических лиц. Опытные специалисты оценят вашу ситуацию, проконсультируют по всем вопросам, открыто и объективно сообщат обо всех преимуществах, недостатках и ограничениях, которые влечет за собой процедура банкротства.

Сама по себе это дорогостоящая процедура. Обращение к юристам также потребует средств. Однако профессиональное юридическое сопровождение позволит вам сэкономить на процедуре.

Если вы изначально обратитесь к профессионалам своего дела, то они минимизируют недостатки и увеличат количество плюсов от процедуры банкротства.

Юристы по банкротству сэкономят ваше время, деньги и силы. Да, юридические услуги платные, однако профессионалы гарантированно в сжатые сроки освободят вас от долгов. Стоимость услуг юристов намного меньше, чем размер ваших ежемесячных выплат на покрытие финансовых обязательств.

Практика показывает, что многие потенциальные банкроты тратят на покрытие долгов кредиторам те же суммы, которые они могли бы потратить на юридические услуги. Однако в последнем случае через несколько месяцев они будут полностью освобождены от всех долгов. Опытный юрист проконсультирует человека по всем вопросам и подскажет, как быстро и с наименьшими потерями для себя стать банкротом, чтобы освободиться от ежемесячных платежей по кредитам.

Основное преимущество обращения в специализированную компанию – в том, что вы освободитесь от необходимости взаимодействовать с банками, МФО и коллекторами. Как только начинается процедура банкротства, все эти лица должны адресовать свои обращения только финансовому управляющему. По закону взаимодействовать с должником они уже не имеют права, нравится им это или нет.

Юрист, который сопровождает вас в процедуре банкротства, возьмет на себя обязанность по общению с представителями банков, МФО и коллекторских агентств. Он окажет вам помощь в сборе и оформлении документов, в составлении заявления в суд. Специалист будет участвовать в судебном заседании, просчитает за вас все преимущества, недостатки и перспективы дела о банкротстве.

Взаимодействие с финансовым управляющим также будет минимальным. В основном с ним будет общаться ваш юрист, передавая ему документы, информируя о ходе дела о банкротстве и т. д.

Итак, списание кредитов в ходе проведения процедуры банкротства станет для вас по-настоящему выгодным, если вы обратитесь за профессиональным юридическим сопровождением. Опытный и квалифицированный юрист – гарантия вашей безопасности, финансовой свободы и снятия многих ограничений.

Если вы находитесь в долговой яме и не видите просвета, обратитесь к нам за консультацией. Мы проанализируем вашу ситуацию и обрисуем дальнейший порядок действий того, как выйти из ситуации с наименьшими для себя потерями и начать жизнь с чистого листа.

Перезвоним

и бесплатно Вас

проконсультируем